Felipe González y la mano invisible

En una reciente entrevista publicada en el diario El País a Felipe González, ex presidente del gobierno español, se hicieron algunas preguntas, que por el interés que suscita lo relacionado con la economía de mercado para esta pequeña comunidad cito aquí. En negrita las preguntas del entrevistador Juan José Millas y en letra normal las respuestas del ex presidente, Felipe González.

-¿Cree usted que hay alguna posibilidad de que los seres humanos se puedan relacionar en una estructura distinta de la del mercado?

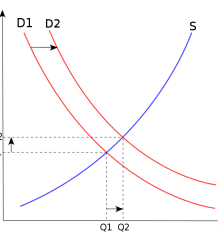

-Sin duda, hay esa posibilidad, de hecho, ha habido muchos ensayos y los seguirá habiendo. Lo que ocurre es que si interpretas el mercado en los parámetros en los que hoy se habla del mercado, no puedes percibir algo que es elemental, pero que no lo relacionamos con ese concepto. Entre las libertades básicas del ser humano, una de ellas es la de la iniciativa económica. Es decir, yo tengo la iniciativa, hago lo que quiero respetando los límites de la ley y a los demás. De la libertad económica surge el mercado. Si cercenas la libertad de iniciativa económica, estás cercenando una de las libertades -no sé cuán importante es- del ser humano. A mí, por ejemplo, me produce muchísima más inquietud que consagremos el derecho a la propiedad como un derecho inviolable, y que menospreciemos que la propiedad más noble que existe (y que cuando te la quitan, para entendernos, es más alienante) es la propiedad intelectual. La propiedad de la tierra o de una fábrica está bien, y el que se proteja ese derecho de propiedad me parece muy bien, pero que se menosprecie la propiedad intelectual me parece mucho más inquietante. No digo que no pueda existir una organización de la sociedad sin mercado, pero no veo un sistema en el horizonte (realmente el Estado-nación es una creación temporal y por tanto puede cambiar), algo que sea una sociedad en la que se elimine la libertad de iniciativa económica de los seres humanos, que es lo que produce el mercado. Me parece una libertad tan básica como la libertad de creación, de expresión, de organizarte con los demás. Lo que pasa es que como nunca enfocamos el mercado así, siempre lo vemos como una abstracción que está fuera de nosotros. Creo en la economía de mercado y no en la sociedad de mercado, eso es lo que quería expresar. Está en el documento que presenté en la Internacional Socialista de 1999. Y lo que estamos viviendo es una totalización del concepto de mercado que incluye a la sociedad en su conjunto. Si observas la realidad post muro de Berlín, lo que homogeneiza al mundo es la aceptación de la economía de mercado, con sus excepciones como Corea del Norte o Cuba, pero nada más.

-¿Estamos viviendo un totalitarismo del mercado?

-Exacto, no quería ser tan duro, pero así es. En lugar de dictar tú la norma para que el mercado funcione, el mercado te impone la norma para sobrevivir (que, por cierto, es la ausencia de norma). Y eso es lo peor, porque el mercado sin reglas te pide hoy lo contrario de lo que te va a pedir mañana. O de lo que te pidieron ayer, que era que rescataras la mano invisible del mercado de la propia catástrofe que había generado. Esto es, que hagas intervencionismo del más descarado a costa del contribuyente o del ahorrador, para rescatar al mercado. Sitúate en la piel de Obama: debo poner primero setecientos mil millones, después ochocientos ochenta mil, total, dos billones de dólares solo para salir de esa catástrofe provocada por el sistema financiero sin reglas. Muy bien. Y una vez que pongo ese dinero, puro erario público, puro endeudamiento, y usted ya está rescatado, ahora me exige que reduzca dramáticamente el déficit y el endeudamiento al que he llegado para rescatarlo. Me pide que me endeude y después me exige que me desendeude o me penaliza. Esto es lo incomprensible de la situación que estamos viviendo. Si se tuviera poder y decisión para regular el funcionamiento del sistema financiero, no volvería a ocurrir lo que ha ocurrido y devolverían el dinero público que se les ha entregado.

-Está muy claro, se está pagando con nuestros impuestos una crisis que no hemos provocado nosotros. ¿No es como para tomar las armas?

-Sí, sí, produce una revuelta… Estamos incubando la siguiente crisis financiera y la diferencia con esta será que los ciudadanos ya no tolerarán que haya centenares de miles de millones de dólares para rescatar a los banqueros de sus propios errores. Probablemente, estamos ante la última oportunidad de una reforma seria del funcionamiento del sistema.

Personalmente no estoy de acuerdo con el análisis de la banca que hace el ex presidente. Aunque pueda tener su parte de razón en algún punto (como es la hipocresía que puede llegar a demostrar la banca que critica la intervención estatal pero pide que se la rescate cuando está en apuros), en términos generales creo que confunde bastante las cosas. Da a entender que el problema con la banca reside en la «mano invisible del mercado», cuando eso no puede ser así, simplemente porque no hay ninguna mano en ese sector que no sea el puño de hierro regulatorio del Estado (irónico que la queja del ex presidente sea precisamente la «falta de reglas» o la «ausencia de norma»). Un artículo de Steve Baker publicado originalmente en el Wall Street Journal y traducido al castellano en uno de los blogs de Mises.org explica mejor el verdadero problema con la banca, la regulación (sí, la existencia de reglas o la presencia de normas) de la reserva fraccionaria que permite a los bancos expandir el crédito (o crear dinero de la nada):

Si usted pide en préstamo una pintura a un amigo y le promete que la va a devolver cuando él la pida y a continuación, presta la misma pintura a otra persona, usted está cometido un fraude. Estas normas no aplican, sin embargo, a los banqueros. Los parlamentarios británicos tienen hoy la oportunidad de cambiar ésto, y espero que así lo hagan.

Hoy en día, los bancos gozan del privilegio legal de banca de reserva fraccionaria, lo cual significa que pueden prestar lo que ya deben a sus depositantes. Al prestar e invertir los depósitos pagaderos a la vista, los bancos crean dinero mediante la extensión de crédito. Cuando las inversiones del banco se vuelven agrias, y las inversiones a menudo se vuelven agrias, el banco no puede devolver los depósitos y se declara en quiebra. A menos que se las arregle para convencer a los políticos de que es demasiado grande para fallar, en cuyo caso serán rescatados con dinero de los contribuyentes.

La solución mutualista a todo esto ya sabréis en que dirección apunta por la pluma de Benjamin Tucker:

El monopolio que consideraron más importante, debido a sus nocivos efectos, era el monopolio del dinero, que consiste en el privilegio dado por el gobierno a ciertos individuos, o a quienes detentan ciertos tipos de propiedad, a poner en distribución los medios de cambio, un privilegio que es actualmente fiscalizado en este país por una impuesto nacional de 10%, sobre cualquier otra persona que intente poner en circulación un medio de cambio, y por leyes estatales que consideran un delito la distribución de moneda. El resultado es que los beneficiarios de este privilegio controlan las tasas de interés, el precio de los alquileres de las casas y edificios, y los precios de los bienes y mercancías en general, – las primeras directamente, y los dos últimos de forma indirecta. Según Proudhon y Warren, si el negocio de la banca fuera libre para todos, cada vez entrarían en él más y más personas hasta que la competencia reduciría las tasa de interés de los préstamos al costo del trabajo de gestionar el préstamo, que las estadísticas muestran que es menor del 0,75%. En ese caso los millares de personas que actualmente se abstienen de entrar en un negocio por las ruinosamente altas tasas de interés que deben pagar por el capital que necesitan para comenzar y mantener su negocio hallarían muchas menos dificultades en su camino. Si ellos tienen propiedad que no desean convertir en dinero a través de su venta, un banco puede tomarla como garantía de un préstamo por una cierta proporción de su valor de mercado a menos del 1% de descuento. Si ellos no tienen propiedad pero son personas industriosas, honestas y capaces, serán capaces, por lo general, de obtener un número suficiente de avales conocidos y solventes, y de esta manera serían capaces de recibir un préstamo bancario en condiciones igualmente favorables. Así, las tasas de interés caerán a plomo. Los bancos, en realidad, no estarán prestando capital sino haciendo negocio con el capital de sus clientes. Negocio que consistirá, básicamente, en un intercambio de los conocidos y ampliamente disponibles créditos de los bancos por los créditos desconocidos, pero igualmente buenos, de los clientes y un cargo consiguiente de menos del 1%, no como un interés por el uso del capital, sino como un pago por el trabajo de gestión bancaria. Esta facilidad de adquirir capital daría un impulso nunca visto a los negocios y, en consecuencia, crearía también una demanda nunca vista de trabajo. Una demanda que siempre estará por encima de la oferta, precisamente lo contrario de la condición actual del mercado laboral. Se harían realidad así las palabras de Richard Cobden(4) cuando dice que si dos trabajadores andan detrás de un empleador, los salarios caen, pero que si dos empleadores andan detrás de un trabajador, los salarios suben. El trabajo estaría en condición de dictar sus salarios, y asegurar así su salario natural, el producto entero. Así, de un solo golpe se harían bajar las tasas de interés y subir los salarios. Pero esto no es todo. Caería el lucro también. Porque los mercaderes, en lugar de comprar a crédito y a precios altos, conseguirían dinero en los bancos a menos del 1% de interés, comprarían al contado y a precios bajos y, correspondientemente, reducirían los precios de sus bienes al consumidor. Y de esta manera caerían también los alquileres de los inmuebles. Porque nadie que pueda conseguir capital al 1% de interés con el cual construir una casa por si mismo aceptaría pagar renta a un consorcio de la construcción o a un dueño de casa a una tasa más alta que esa. Y tales son las consecuencias que, según Warren y Proudhon, derivarán de la simple abolición del monopolio del dinero.

Por cierto, el presidente del Banco Mundial se ha mostrado a favor de la vuelta del patrón oro para las divisas, lo cual ha levantado algunas críticas.

Related Posts

2 Responses to Felipe González y la mano invisible

Deja una respuesta

« Libre mercado anti-capitalista Ignacio Escolar sobre el rescate de autopistas »

Una anécdota. Estaba buscando un texto que explicase el tema de la reserva fraccionaria y me salió lo del blog de Mises.org y el fragmento que cité me pareció muy claro y lo puse para explicar el concepto. Luego me di cuenta que Steve Baker, el autor del texto que cité, es un miembro del Parlamento británico por parte del Partido Conservador. XD Nunca me imaginé citando a un político de carrera y además del mismo partido que Margaret Tatcher, jajaja.

Pero el caso es que el tema de la reserva fraccionaria trasciende idelogías. El mismo Steve Baker dice más adelante en el artículo «Poner fin a la banca de reserva fraccionaria ha sido propuesto en algunas ocasiones por varios economistas de las tres grandes escuelas tradiciones – keynesianos, monetaristas y austríacos». Creo que el sistema de reserva fraccionaria es criticado por izquierda, derecha, centro, arriba, abajo…

Que justo, citando a un conservador XDDD

De todas maneras no lo conocía. :/

Gracias por el artículo.

Lo del regreso al patrón oro para las divisas lo escuche en las noticias, tendría que ponerme a investigar a ver que se dice del tema.

Saludos.